月々の少額の支払いで始められる積立投資。一度に大きなお金を必要としないことから

若い人が投資の一歩として始めるのにも向いています。

ここのブログでも

・時間の分散

・通貨の分散

・ドルコスト平均法

これらのメリットを活かせる投資として、何度か解説しています。

今回はドルコスト平均法をもう少し突っ込んで説明してみましょう。

ドルコスト平均法についてはこちらも読んでみてください。

積立投資について

投資の基本は、皆さんがよく知っている株価などもそうですが

「安く買って高く売る」

これが出来れば、投資としてはベストです。

しかし、これを知ることは当然難しいですし、何よりも日々リアルタイムで株やファンドの価格を

チェックすることは出来ない、だから積立投資が有効なのだという話を以前させて頂きました。

こちらの項目もチェック!

そのため、積立投資をすることで、日々の価格に一喜一憂することなくドルコスト平均法によって

投資効果を上げることが可能です。

ここで大事なのはファンドの価格ではなく、購入する「ユニット数=口数」です。

どうしても価格に目がいきがちなのですが、分散投資でチェックをするとき、まず今のユニット数を

確認してみましょう。

ユニット数でどう変わる?

投資の評価は 『ファンドのユニット数x現在のファンド価格』となります。

積立投資は中長期で投資を行なうことによってメリットが活かされます。

例えば開始した翌月にファンドの価格が暴落したとしましょう。

ここですぐに不安になって「うわあ、マイナスだ!!」と大騒ぎする必要はありません。

(気持ちは分かりますが・・・)

価格が暴落したら「ユニットを多く買い込めるチャンス」になるのです。

これ投資の基本である「安く買って・・・」の部分にあたりますよね?

具体的な例でみてみましょう。

ファンドの価格は、それほど恐れる心配はない!

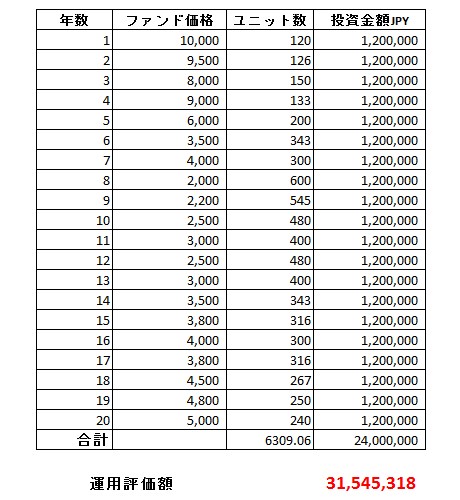

例えばAさんは毎月10万円、あるファンドを20年間購入したとします。

投資金額は1年間で120万円です。

当初1万円だったファンド価格は、その後8年後には何と2,000円まで下落。満期となる20年後には5,000円まで回復したが、価格は当初の半額。これじゃあどうみても大損だよなと

考えてしまうところです。しかし、実際に計算してみるとこうなります。

※大まかに価格を設定してみました。

投資総額 1,200,000x20=2,400万円

20年後のファンド価格 5,000円

ファンドのユニット数 6,309.06ユニット

運用評価額 5,000x6,309=3,154万円

投資総額に対して、評価額は700万円以上のプラスになります。

ファンド価格が開始した時の半額なのにプラス??

これがドルコスト平均法の大きなメリットです。

非常に極端な例での計算ですので、ここまで価格が下落する心配はあまりないのですが

このようにファンド価格が半額になってもプラスになっていることが

お分かりいただけると思います。

まとめ

積立投資ではファンドのユニット数を、その時その時の価格に応じて購入することにより

運用成績がマイナスになるリスクを低くすることが出来るのです。

皆さんもぜひこのメリットを生かした投資を考えてみましょう。

ご質問などがございましたら、こちらから。